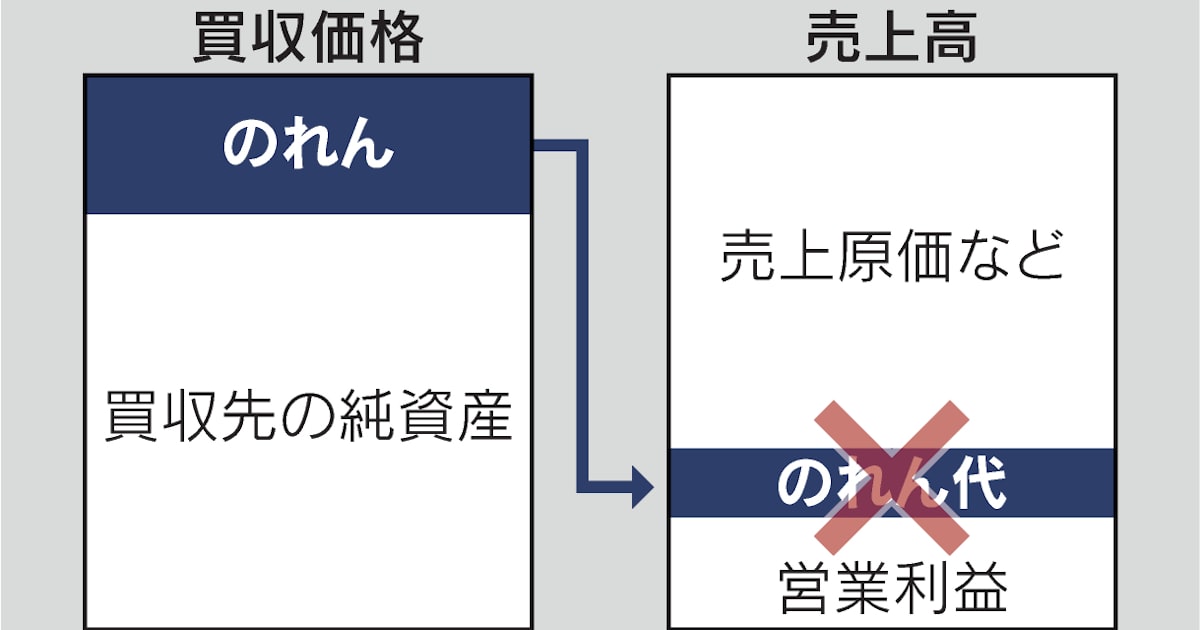

M&A後ののれんについて、国際基準に合わせて償却不要とするかどうかが議論されている。

日経新聞は5/27付でトップで報じて以降、概ね既定路線として報じてはいるが、いくらか批判はある模様。

この論点に関しては、日経ビジネス記事の鶯地氏の解説が分かりやすかった。

IFRSのコアのれんとされているのは3. ゴーイング・コンサーン(継続企業の前提)と4. シナジーのみで(上図青)、これらは償却できないが、それ以外の観点に関しては、償却あるいは即時損失計上が議論になる。

日本の立場は難しい。世界が本音ではのれんの償却をした方がいいと思っているとしたら、日本はこのまま独自にのれんの償却を続けるという意見も分かる。のれんの償却を避けたい企業があれば、IFRSを任意適用するという選択肢も用意されている

一方、IASBや米国がここまで議論をしてのれんの償却は導入されなかった。おそらく次の20〜30年は海外でのれんの償却が行われることはない。そんな局面で日本だけがのれんの償却を継続することに課題はある。その点は本腰を入れて議論をせねばならない

スタートアップ支援において償却がネックとならないようにしたい、という一方で、規律として「償却すべき」という共通認識がある。切った張ったの議論ではない、という学び。